上海财经税务考试作为国内财税领域的重要资格认证,其考核内容既强调专业知识的系统性,又注重实务操作的精准性。对于考生而言,深入理解考试的核心逻辑、掌握科学的备考策略,是突破高分的关键。本文将从真题解析出发,结合近年考试趋势,系统梳理核心考点与高效备考方法,为考生提供兼具理论指导与实践价值的参考方案。

一、核心考点解析:从理论框架到应用场景

税务考试的核心考点通常围绕税法基础、实务操作与政策应用三大维度展开。通过对近五年真题的统计分析,可以发现以下高频内容:

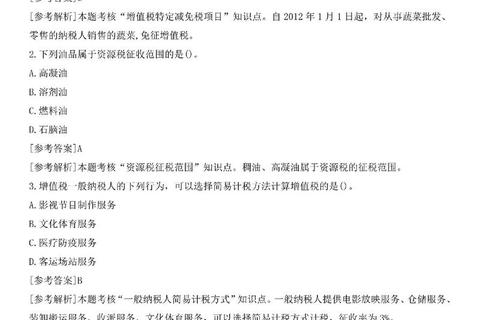

1. 增值税与企业所得税的计算逻辑

这两大税种在考试中占比超过40%,且常以综合案例题形式出现。例如,2023年真题中要求考生根据企业混合销售行为计算增值税销项税额,并分析不同税务处理方式的差异。此类题目不仅考查税率记忆,更强调对“价税分离”“进项抵扣”等原理的理解,以及跨税种关联性的把握。

2. 个人所得税专项附加扣除的实务应用

新个税法实施后,专项附加扣除成为必考内容。考生需熟悉六类扣除项目的具体标准(如子女教育、住房贷款利息等),并能结合家庭结构、收入来源等变量进行多情景计算。此类题目常设置“陷阱”,例如跨年度申报调整或夫妻双方分摊扣除的最优选择,需考生具备动态分析能力。

3. 税收征管法与行政争议解决程序

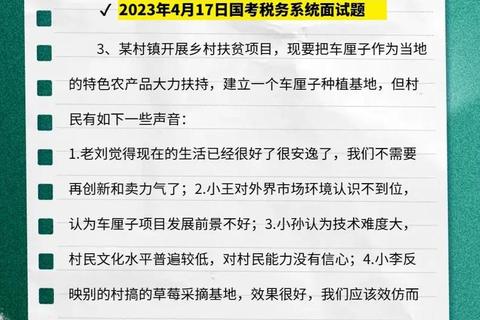

程序性知识点在考试中占比约15%,常以案例分析题考查。例如,2022年真题要求考生模拟税务行政复议流程,指出企业在听证环节中的权利与义务。此类题目要求考生既能记忆法条细节,又能理解程序背后的法律原则(如比例原则、信赖保护原则)。

二、备考策略精要:科学规划与效率提升

高效的备考需兼顾知识体系的构建与应试技巧的打磨。基于认知心理学中的“间隔重复”与“主动回忆”理论,建议采用以下分阶段策略:

1. 基础强化阶段(30天):构建知识网络

2. 专项提升阶段(20天):攻克高频难点

3. 冲刺模拟阶段(10天):实战能力优化

三、真题应用:从解题到举一反三

真题不仅是检验学习成果的工具,更是挖掘命题规律的钥匙。以2021年综合题为例:某制造企业涉及出口退税、研发费用加计扣除及资产重组税务处理,要求考生计算应纳税额并提出筹划建议。

1. 解题步骤拆解

2. 举一反三训练

将真题案例扩展至其他行业(如跨境电商、高新技术企业),调整参数(如调整研发费用占比或出口比例),自主设计新题目并解答。此方法可有效提升对复杂问题的建模能力。

四、常见误区与规避建议

1. 误区一:重计算轻理论

部分考生过度关注公式记忆,忽视税法原则的理解。例如,2020年真题曾考查“实质课税原则”在反避税案例中的应用,仅靠计算无法得分。

建议:通读《税法》教材中的立法宗旨章节,结合司法判例理解原则内涵。

2. 误区二:孤立学习各税种

考试常通过跨税种综合题考查知识整合能力。例如,企业股权转让可能同时涉及企业所得税、个人所得税与印花税。

建议:制作税种关联矩阵图,标注业务场景中可能触发的多个税种及处理顺序。

五、资源整合与长期能力建设

1. 权威资料推荐

2. 职业衔接视角

通过考试仅是起点,建议考生延伸学习税务筹划、国际税收等进阶内容,并关注金税四期、数字经济税收等前沿议题,构建可持续发展能力。

上海财经税务考试的难度源于其对专业深度与实践广度的双重考核。考生需以真题为镜,厘清核心考点与自身薄弱环节,通过科学的阶段规划与主动学习,将碎片知识转化为系统能力。值得注意的是,税务领域的政策迭代要求从业者保持终身学习——今天的备考策略,亦是明日职业发展的基石。